生前の相続対策

相続人の相続税対策

相続税とは、相続財産の評価額に対する税金です。相続人は、相続が発生した時から10ヶ月以内に相続税の申告を行い、税額は原則金銭で納付しなければなりません。

- 関連記事

- 相続税を納付する

しかし、相続財産は現金でない物も多く、中にはすぐに換価処分できないものもあります。

こうした場合、相続人は現金がないのに多額の税金を工面しなければなりません。

生前の相続税対策の目的は、遺族が多額の税金に苦しまないようにすることが第一です。

そのためには、非課税財産の活用や生前贈与といった方法で、課税される財産を減らすことが有効になります。

非課税財産を活用する

相続税の非課税財産とは、相続しても税金がかからない遺産、相続対策を行う側からすれば、タダで家族に遺してあげられる財産です。相続税法では、人の感情や社会政策等からみて課税することが相応しくない一定の財産を非課税とすることが定められています。

お墓や仏壇仏具

相続税の非課税財産の一つに、墓や仏壇、仏具があります。非課税とされる理由は、先祖崇拝や日常礼拝を目的としたものにまで課税することが、人の感情面からみて相応しくないからです。

お墓や仏壇と聞いても、先祖代々のものがある場合、生前に自分で準備する必要は感じないかも知れません。

しかし、せっかく自身で築いた財産を税金として国に納めるのなら、一族のお墓を新しくすることに使う方が良いと考えることもできます。

もし古いお墓がいくつもある場合にはそれを1つにまとめたり、子が管理しやすい場所に新たに購入することもよいでしょう。

節税のポイントは生前購入

お墓や仏壇、仏具で節税するポイントは、生前に購入して代金を支払うことです。

たとえば相続した財産から、相続人がお墓を購入しても、これは非課税になりません。

よく債務控除(相続後に非課税とできるもの)の一つである葬式費用と混同されますが、墓石や墓地、仏壇などの購入費は葬式費用の対象外です。

したがってお墓や仏壇、仏具は、生前に代金を支払い、現物で相続させることがポイントとなります。

生命保険金

被相続人の死亡時に支払われる生命保険金は、保険会社から支払われることから、本来の相続財産ではありません。

しかし、被相続人が保険料を負担して支払われた保険金である場合は、実質的には相続財産と同じであるため、課税の公平性から相続財産とみなすこととされています。

ところが、生命保険金とは遺族の生活保障のために契約されることが一般的です。

生活費にまで課税することは、そもそも相続税の課税根拠である富の再分配(豊かな人から税を徴収して社会に還元すること)に相応しくありません。

そこで生命保険金の場合は、一定の受取額まで非課税財産とすることが認められているのです。

生命保険金の非課税限度額

生命保険金額の非課税金額は、500万円✕法定相続人の数を限度とします。

たとえば、法定相続人が妻と子2人の計3人の場合、非課税限度額は、500万円✕3人=1,500万円です。

もし、受け取った保険金が

・妻1,000万円

・子2人 各250万円

の場合、生命保険金の合計額が1,500万円以下なので、妻子ともに全ての保険金が非課税となります。

ポイントは保険料の負担者と受取人

受け取った生命保険金が非課税になるかどうかは、

①保険料負担者が被相続人であること。

②保険金の受取人が相続人であること。

です。

契約者=保険料負担者であることが通常ですが、そうでない場合、課税の上では保険料を実際に支払っていた被相続人であるかどうかが重視されます。受取人が相続人であることについては、次項で解説します。

相続人以外が受取る時の注意点

もし、相続放棄をした人が生命保険金の支払いを受けた場合、非課税金額の適用を受けることはできません。

つまり相続人以外の人が生命保険金を受け取ってしまうと、その全額が課税対象となってしまうということです。

これにより、全員の相続税額が上がる可能性が出てきます。

相続税額は、全ての相続財産にかかる相続税を先に計算し、その税額を実際の相続人の相続分に応じて分担される仕組みです。したがって、相続人でない人が生命保険金を受取れば相続財産の合計額が上がります。これにより、基礎控除額を超えたり、全員の相続税額が上がったりすることがあるのです。

ただし、非課税限度額の計算における法定相続人の人数には、相続放棄で相続人でなくなった人も含めて計算することができます。

生前贈与を行う

相続財産を生前に贈与し、相続財産の総額を減少させることも有効な相続税対策です。

相続税には基礎控除額があり、3,000万円+600万円✕法定相続人の数までの相続財産には税金がかかりません。基礎控除額以下に相続財産を減少させることができれば、無税で相続させることが可能です。

また相続税は、法定相続人ごとの法定相続分に応じて適用税率が10%から55%まで上がります。

そのため、基礎控除額以下に収まらなくとも、相続財産を生前に減らせば税率を下げることに繋がります。

暦年贈与

暦年贈与とは、贈与税の基礎控除額を活用した方法です。贈与税は、1月1日から12月31日までの間に贈与を受けた財産に課税されます。そして年ごとに110万円までは基礎控除額として非課税で贈与することができるのです。

そのため、毎年110万円ずつ贈与することで、贈与税を発生させずに相続財産を減らすことができます。

さらに、基礎控除以下であれば贈与税の申告も不要であるため、手軽に始めることが可能です。

合計110万円に注意

非課税となるのは、1人が1年間で受け取った合計金額のうち110万円以下の部分です。

したがって、父から100万円、母から100万円を受けた場合は、合計200万円ですので、90万円は課税対象となります。

贈与税の配偶者控除

贈与税の配偶者控除とは、婚姻期間が20年以上の配偶者から、居住用不動産またはそれを取得するための金銭の贈与を受けた場合、そのうち2,000万円以下の部分については、贈与税が非課税になる規定です。

さらに、基礎控除額の110万円はこの規定とは別であるため、実際には、2,110万円まで非課税で贈与することができます。ただし、この規定を適用した場合は、贈与税の申告を行わなければなりません。

直系尊属からの住宅資金贈与

直系尊属からの住宅資金贈与とは、直系尊属(両親や祖父母など)から住宅を取得するための資金の贈与を受けた場合、所定の金額が非課税となる規定です。非課税金額は、住宅の性能と契約日、消費税の適用税率で変わります。

平成30年9月までは最大1,000万円までの非課税の適用を受けることが可能です。

遺言による相続対策

遺言とは、被相続人となる者が生前に、誰にどの財産を相続させるかなど相続についての意思を書き残すものです。

遺言によって財産を相続させることを遺贈といいます。

相続が発生すれば、問題となるのが親族間の遺産分割を巡る争いです。

しかし、遺言書の内容で被相続人が親族にあるべき道を示すことにより、こうした争いを未然に防ぐことが期待されます。

誰に相続させるかで節税となる場合も

遺言書を作成する一番の目的は、遺族の遺産分割を円滑にすることですが、節税策に役立つ面もあります。

たとえば、小規模宅地等の特例です。

自宅の土地の名義が被相続人である場合、通常はその土地は評価額にしたがって相続税が課せられます。しかし、これを配偶者か一定の要件を満たす親族(生前からその土地の建物に居住し、申告期限まで居住している者など)が相続すれば、その土地は、330平方メートル以下の部分については評価額の20%の価格で相続させることができます。

このように、誰に相続させるかで評価額が変わる財産もあるため、この点を考慮して遺言書を作成すれば、遺言でも相続税対策を行うことができるのです。

遺言の種類

遺言書には、①自筆証書遺言②公正証書遺言③秘密証書遺言の3種類があります。

どの書式で作成するかは作成者の自由です。

ただし2通以上作成した場合は、作成日が新しいものが有効になります。

①自筆証書遺言

自筆証書遺言とは、被相続人となる者が手書きで作成する遺言書です。

コストはかかりませんが、遺言書に必要な内容が記載されていなければ無効となる場合があります。

②公正証書遺言

公正証書遺言とは、遺言者が口述した内容を公証人が筆記して作成するものです。

専門家が作成することや原本が公証役場に保管されることから、失敗や紛失のおそれがない安全な作成方法といえます。

③秘密証書遺言

秘密証書遺言は、遺言の内容を秘密にし、公証人にその存在だけを確認してもらうものです。

公証人は中身を一切見ることなく、封をした遺言書に日付等を記入します。

こちらは、存在だけは証明できますが、内容が有効なものかどうかは、開封するまでわかりません。

遺言の指定方法

遺言書には、特定の相手に財産を相続させることを指定することができます。

指定の方法は、「○○をAに相続させる」というように具体的な財産を示すものと、「財産の2分の1をAに相続させる」というような割合で示すものがあります。

前者を「特定遺贈」、後者を「包括遺贈」といい、どちらも有効な指定方法です。

遺留分とは?

遺言を行う上で知っておきたいのが、法定相続人がもつ「遺留分」です。

遺留分とは、法定相続人が最低限の財産の相続を請求できる権利で、その目的は、遺族の生活を守ることにあります。遺留分をもつ法定相続人は、配偶者、子、直系尊属のみで、兄弟姉妹は除かれます。

遺留分はいくら?

遺留分は、法定相続分に対し割合で指定されています。基本的にはそれぞれの法定相続分の2分の1です。

ただし、相続人が直系尊属しかいない場合は、法定相続分の3分の1になります。

遺留分を無視した遺言はどうなるか

配偶者、子、直系尊属は、自身の遺留分を下回る協議が行われた場合など、自身の遺留分を侵害された時に、遺留分を請求することが可能です。

この請求を「遺留分減殺請求」といいます。

ただし、遺留分を侵害する財産分与そのものが違法というわけではありません。そのため、遺留分を超える遺言を行うことも法律上は可能です。

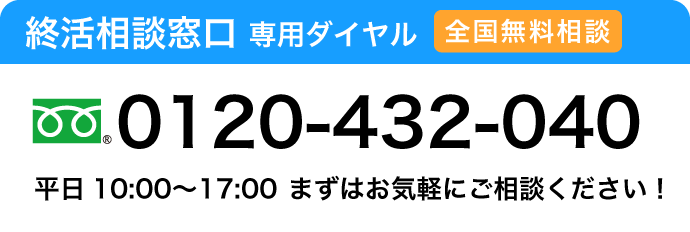

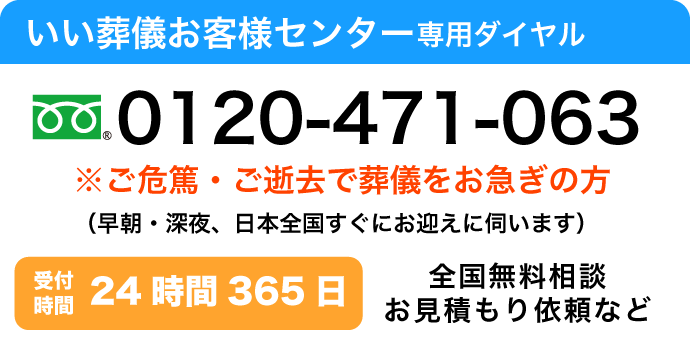

終活サポート

終活サポート